ワンストップ特例制度とは

ワンストップ特例制度とは、ふるさと納税の確定申告をすることなく、寄付金の控除を受けられる制度です。本来であれば、「私はA市とB町に1万円ずつ寄付したので所得税を控除してください」という申請を会社員が自分で確定申告する必要がありました。しかし、ワンストップ特例制度を利用すると、所得税の代わりに同額を翌年の住民税から控除されるようになり、寄付した先の自治体がその手続きを行ってくれるため、確定申告をしなくても税金の控除が受けられるのです。

ワンストップ特例制度の手続き

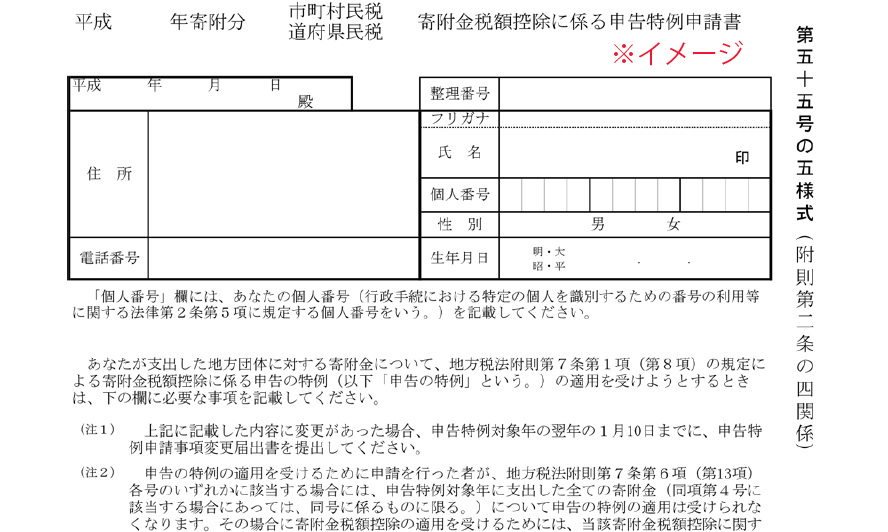

ワンストップ特例制度は何もしなくても勝手に適用されるわけではなく、利用する場合には申請を行う必要があります。具体的には、ふるさと納税の寄付を行った際に、「寄附金税額控除に係る申告特例申請書(これ以降は申告特例申請書と省略)」という書類を寄付した先の自治体に提出します。詳しい流れは以下の通りです。

手順1 申告特例申請書の入手

申告特例申請書は、ふるさと納税のサイトから寄付をする際に、「申告特例申請書を要望する」や「ワンストップ特例制度を利用する」といった内容に回答した場合(チェックを入れた場合)に、後日自治体から郵送されます。もしくは、楽天ふるさと納税やさとふる、自治体のホームページなどから自分でダウンロードすることもできます。

自治体から郵送してもらった申告特例申請書には、既に氏名や住所など一部の内容は記載済みで、返信用の封筒が同封されていることもあるので、そちらを利用した方が封筒や切手を用意する出費がなくなり、作業の負担も減ると思います。ただし、申告特例申請書の提出期限は寄付した翌年の1月10日になります。年末にふるさと納税を行うと申告特例申請書が自宅に届くのが提出期限に間に合わない可能性があるため、その場合は寄付をした後に自分でダウンロードおよび印刷をしなくてはいけません。

手順2 申告特例申請書の記入

自治体から送付してもらうか、自分で印刷するかのいずれかの方法で申告特例申請書を入手したら、そこに氏名、住所、電話番号、生年月日、寄付年月日(振込日)、寄付金額、マイナンバーなどの必要事項を全て記入します。また、押印も忘れずに行う必要があります。記入する内容は一般的なものばかりなので、5分から10分ほどで簡単に記入できると思います。

手順3 マイナンバーと本人確認の書類を準備

申告特例申請書に記入したマイナンバーと本人情報が正しいことを確認する書類を準備します。以下の3種類から用意する書類の組み合わせを選んでください。

「マイナンバーカード表面のコピー」+「マイナンバーカード裏面のコピー」

パターンB

「マイナンバー通知カードのコピーまたはマイナンバーが記載されている住民票の写し」+「運転免許証のコピーまたはパスポートのコピー」

「マイナンバー通知カードのコピーまたはマイナンバーが記載されている住民票の写し」+「健康保険証のコピー、年金手帳のコピー、提出先自治体が認める公的書類の写しからいずれか2点」

手順4 申告特例申請書、マイナンバーと本人確認の書類を郵送

これまでの手順で申告特例申請書と確認書類が準備できたら、それを封筒に入れて寄付した先の自治体に郵送すれば完了です。提出期限は寄付をした翌年の1月10日が必着になります。提出先は、返礼品のページに「申請書は下記宛先に返送してください」といった内容が書いてあるか、書いてない場合は自分で調べる必要があります。

ちなみに、ふるさと納税の大手サイトである「さとふる」では、自治体を選ぶと郵送先の住所と担当部署が表示される便利な検索機能があります。

なお、申告特例申請書の手続きは寄付の都度行う必要があります。例えば、同じ市町村に複数回に分けて寄付を行ったときは、その回数だけ申告特例申請書と確認書類を郵送しなければなりません。

ワンストップ特例制度の対象者

ワンストップ特例制度は誰でも利用できるわけではなく、従来通り、自分で寄付金の控除に関する確定申告が必要になる人もいます。具体的には、以下の全てに該当する場合のみワンストップ特例制度を利用できます。

確定申告をする必要のない給与所得者

ワンストップ特例制度の重要なルールとして、「確定申告をした場合にはワンストップ特例制度の申請が無視される」というものがあります。つまり、申告特例申請書を提出してワンストップ特例制度の手続きを実施していたとしても、その後に確定申告をした場合には手続きがなかったものとして処理されるため、寄付金の控除に関する確定申告を自分でする必要があります。つまり、自営業や副業をしている人など、必ず確定申告をしなければいけない人は、ワンストップ特例制度を利用することができません。

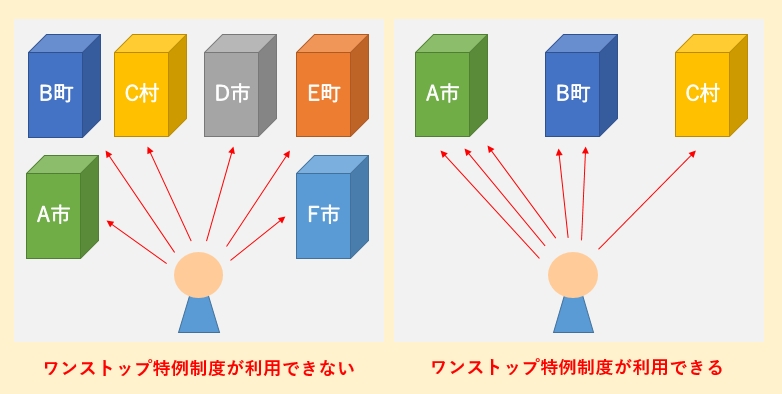

1年間に寄付する自治体の数が5つ以内であること

申告特例申請書を郵送した先の自治体が5つを超える場合には、超えた分だけではなく、全ての申請が無視されます。例えば、6つの市町村にふるさと納税をして、その全てに対して申告特例申請書を郵送した場合には、税金の控除は全く受けられないことになります。

ただし、ワンストップ特例制度の規則が「申告特例通知書を送付した地方団体の長の数が五を超えた場合」となっているため、同じ自治体であれば複数回寄付をしてもカウントは増えません。例えば上の図のように、A市に3回、B町に2回、C村に1回という感じで寄付をしたときに、ワンストップ特例制度を利用することは可能です。

途中から確定申告に変更する場合

ここでは、ワンストップ特例制度の申請をしたけれど、途中から確定申告に変更する方法を説明します。

普通であればそのようなケースは少ないと思いますが、絶対にないとも言えません。想定されるのは、申告特例申請書の提出期限に間に合わなかったり、提出自体を忘れていたケースです。もしも、申告特例申請書の提出が期限までに行われなければ、その分は税金の控除が受けられません。他には、間違って申告特例申請書の送付先の市町村が5つを超えてしまったケースもありえます。

分かりやすいように、具体的なケースで考えていきます。4つの市町村に対して1万円ずつ合計で4回ふるさと納税した人が、一箇所だけ申告特例申請書の提出を忘れていた場合、3万円の寄付に対してのみ控除が適用されます。

提出期限を過ぎた直後に気がついたのであれば、これから郵送しても大丈夫かダメ元で寄付先の自治体に問い合わせてみても良いかもしれません。しかし、それが不可と言われた場合には、1万円分の控除は諦めるか、もしくは寄付金全額の控除を受けたい場合には自分で確定申告をするという選択肢もあります。

先述したように、確定申告を行うとワンストップ特例制度の申請は無視されるので、確定申告に変更する場合において特にキャンセルの手続きは不要です。確定申告で寄付金控除の手続きを行う際には、間に合わなかった1万円だけではなく、4箇所全ての寄付金受領証明書を用意して申請を行う必要があります。

申告特例申請書の送付後に住所変更があった場合

ワンストップ特例制度の申請が行われると、寄付した先の自治体から寄付者の現住所がある自治体に対して、寄付が行われた旨の連絡がいきます。それによって、現住所に納付する住民税の一部が控除されるわけです。住民税の納付先は1月1日時点に住んでいる住所ですから、寄付を行ってから来年の1月1日までに引っ越し等で住所が変更になった場合、寄付した自治体にそのことを伝える必要があります。

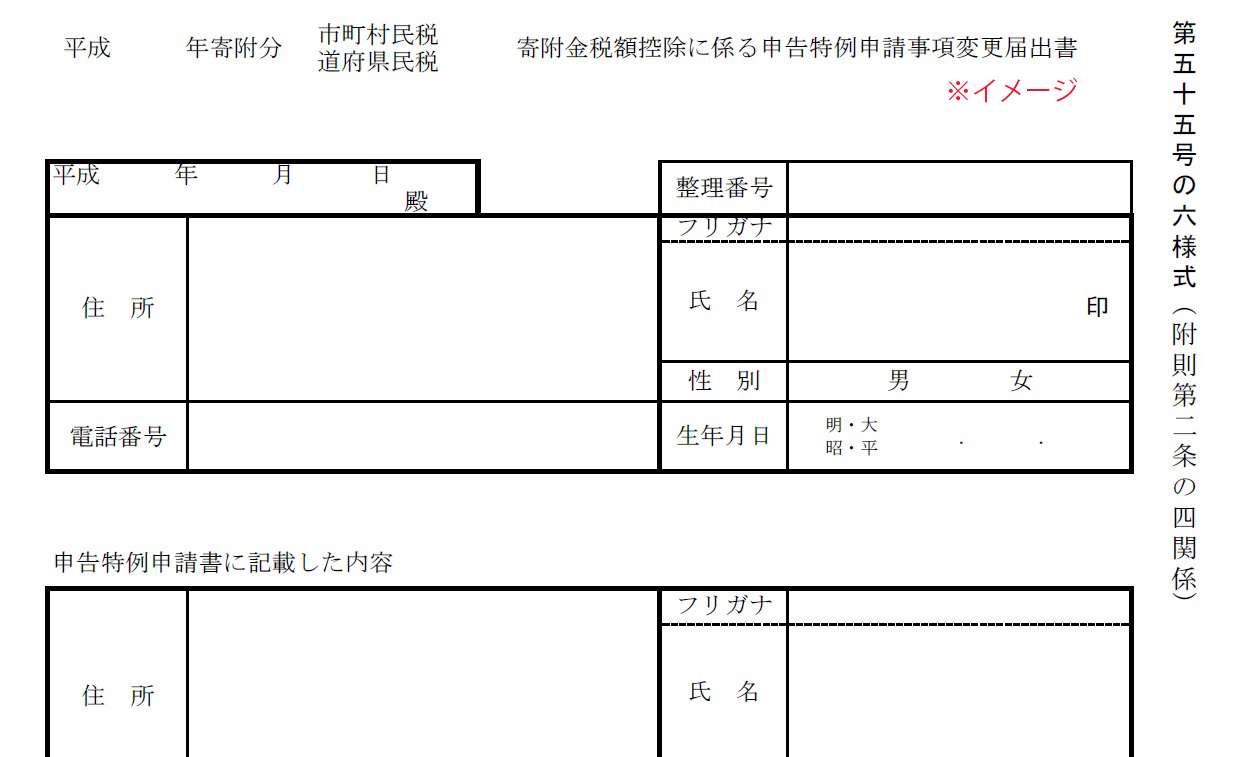

手続きの方法は、まずは総務省や自治体のサイトなどから「申告特例申請事項変更届出書」をダウンロードします。そこに、変更後の住所や氏名、変更前の住所や氏名といった必要事項を記入して、1月10日の期限までに寄付した先の自治体全てに郵送します。これが間に合わなければ、その分の税金の控除は受けられません。

例えば、A市に住んでいるサラリーマンが10月1日にB町に対してふるさと納税をする場合を考えます。10月10日にはB町に対して申告特例申請書を提出しています。その後、12月1日になってC市に引っ越しになりました。その場合は、来年の1月10日までにB町に対して「申告特例申請事項変更届出書」を送らないと、税金の控除が受けられなくなります。

まとめ

今回は、ワンストップ特例制度について詳しく説明してきました。いくつか制限があって分かりにくい制度ではありますが、これを理解しないと税金の控除が受けられなくなる可能性があります。自己負担が2千円で全国各地の豪華な特産品がもらえることを考えれば、多少面倒でもワンストップ特例制度について知っておくメリットは十分にあると思います。これまでふるさと納税をした経験がないという会社員の方は、是非ワンストップ特例制度を利用して寄付に挑戦してみてください。